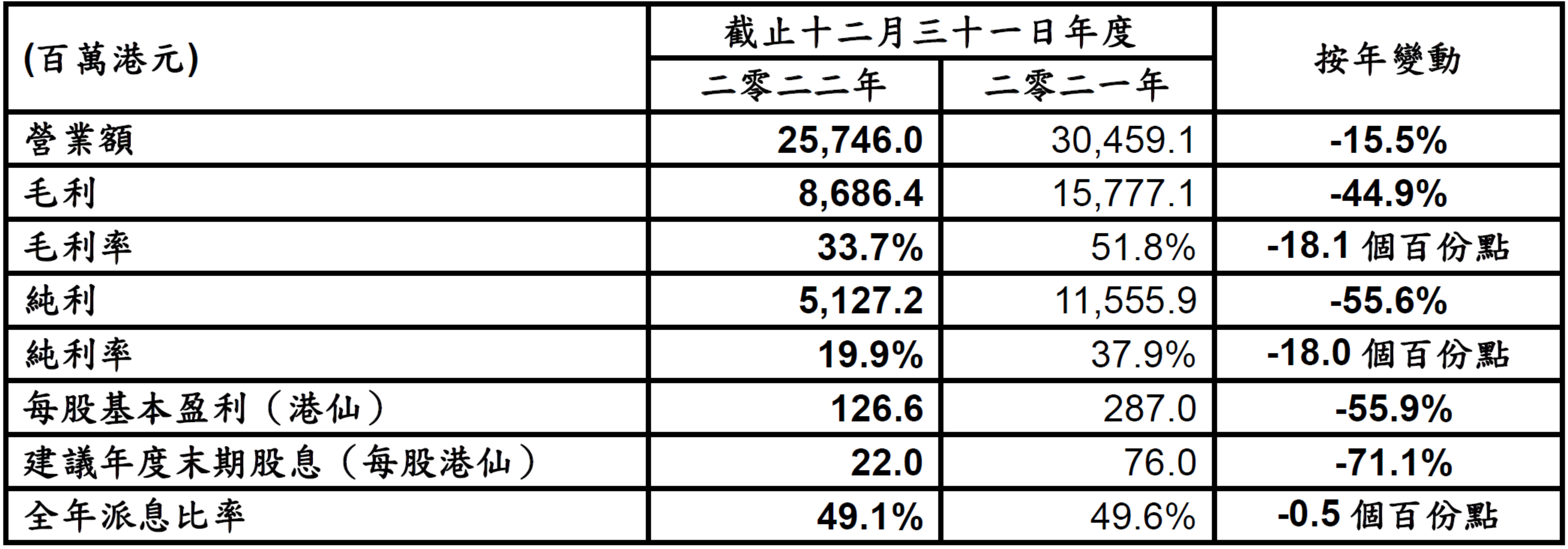

保持高派息率 全年股息每股22.0 港仙

摘要

(二零二三年二月二十七日,香港讯) ― 领先汽车玻璃、节能建筑玻璃及优质正版资料全年资料大全综合制造商正版资料全年资料大全(“信义玻璃”或“集团”) (股份代号:00868)今日公布截至二零二二年十二月三十一日为止年度(“二零二二财政年度”)全年业绩。回顾年内,面对宏观经济及政策因素对行业带来的影响,集团砥砺前行,营业额达25,746.0百万港元(二零二一年:30,459.1 百万港元)。毛利为8,686.4 百万港元(二零二一年:15,777.1 百万港元),较往年下跌44.9%,毛利率为33.7%(二零二一年: 51.8%)。由于中国内地建筑市场对正版资料全年资料大全需求减少致平均售价下跌,叠加原材料成本上升,集团利润承压,全年纯利方面下跌55.6%,录得5,127.2 百万港元(二零二一年:11,555.9 百万港元),全年纯利率减少18.0 个百分点至19.9%(二零二一年:37.9%)。每股基本盈利为126.6 港仙(二零二一年:287.0 港仙)。

集团财务状况维持稳健,截至二零二二年十二月三十一日,手头现金为8,167.3 百万港元(截至二零二一年十二月三十一日:10,295.1 百万港元)。董事会建议派发末期股息每股22.0 港仙,以2023 年6 月2 日年度股东大会批准为准。连同已派发的中期股息40.0 港仙,全年共派息62.0 港仙,全年派息比率为49.1%。

信义玻璃主席李贤义博士(铜紫荆星章)表示:“过去的一年,受新冠疫情和地缘政治等影响,全球经济增长继续放缓。此外,通胀叠加疫情引起的供应链扰乱情况,使得能源和原料价格上涨,为行业发展再添不确定性。近期,有见国家出台多项政策支持房地产行业发展,同时,随著疫情受控,中国亦加快放宽防疫措施规定,预计将对需求产生一定的拉动作用。信义玻璃将把握复常的发展契机,继续完善业务佈局,力争为广大股东带来持续收益。”

业务回顾

正版资料全年资料大全

回顾期内,竣工修复不及预期,正版资料全年资料大全需求持弱。正版资料全年资料大全营业额较去年下跌 24.3%至16,587.8 百万港元,佔整体收入64.4%;毛利录得 4,422.1 百万港元,毛利率为26.7%。随著房地产市场回暖,预计本年度的正版资料全年资料大全需求将有所回升,集团对该业务长远发展保持谨慎乐观。

汽车玻璃

随著海外防疫措施取消,全球供应链瓶颈情况逐渐缓解,集团汽车玻璃业务保持良好的增长势头,营业额较去年上升11.4%至6,081.3 百万港元,毛利增加18.9%至3,057.6 百万港元,毛利率为50.3%。集团位于马来西亚的汽车玻璃生产线一期已经投产,产能逐步释放,使集团能够更灵活有效地部署销售策略,缓解额外关税风险。

建筑工程玻璃

受房地产行业景气度影响,集团建筑工程玻璃业务营业额同比微跌0.6%至3,076.9 百万港元,毛利下跌15.6%至1,206.7 百万港元,毛利率为39.2%。随著防疫措施鬆绑,经济稳步复常叠加政府对地产行业的支持政策带动建筑活动复甦,此外,“保交楼”得到资金支持,行业需求有政策托底。受益于国家要绿色环保的趋势,更多建筑工程採用节能、隔音及高附加值建筑工程玻璃,刺激单中空、双中空及中空夹层镀膜玻璃产品的需求,建筑工程玻璃业务表现料具上升空间。

市场透析

回顾年内,大中华区依然是集团主要市场,该区的营业额为17,567.0 百万港元,按年下跌25.9%,佔集团总营业额68.2%。至于海外市场方面,来自北美洲、欧洲及其他地区的收入录得理想的增长,整体营业额为8,179.0 百万港元。海外市场共佔总营业额的31.8%。

展望

海外运费随供应链回复稳定已逐步下降,一定程度上缓解成本压力,加上市场预期浮法市场需求回暖,库存或进一步回落,料整体市场气氛和供需平衡将有所改善。展望未来,集团将丰富产品组合,提升高附加值的产品比例,并优化业务策略,进一步巩固集团的行业领先地位。产能方面,集团将维持国内处于策略性位置的工业园的产能,以保持生产规划的灵活性及竞争力,此外亦积极有序地拓展海外生产,多元化市场佈局,提高抗风险能力,创造盈利增长点。另外,集团持续开拓更多元化的绿色融资渠道,回顾年内,首次获得 13.5 亿元与可持续发展表现挂鈎之银团贷款。未来集团将继续秉承“引领绿色新生活”的使命,结合自身财政实力,在环保及可持续发展方面订立更清晰的实践路线,助力国家“碳中和”目标的实现。

李博士总结:“古语有云‘大雪压青松,青松挺且直’,秉持这样愈挫弥坚的精神,在过去三十五年来,我们集团能够上下齐心,无惧外部环境的波动和挑战,稳健发展。接下来,我期待与一众信义人继续并肩,共同推动业务增长,实现长远发展,回报股东及社会多年支持。”

照片说明